イメージセンサー生産能力拡大で工場増設へ

ソニー、19年度2Qはイメージセンサー好調、通期業績上方修正。PS5のソフト開発も順調

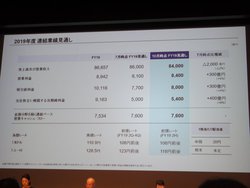

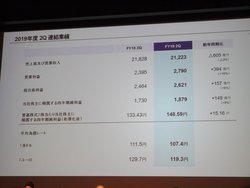

ソニーは2019年度第2四半期の連結業績を発表した。売上高は前年同期比605億円減の2兆1,223億円、営業利益は同394億円増の2,790億円、四半期純利益は同149億円増の1,879億円となった。通期の連結業績見通しは、売上高が前回7月時点より2,000億円下方修正で8兆4,000億円、営業利益は300億円上方修正で8,400億円、当期純利益見通しは400億円の上方修正で5,400億円となった。

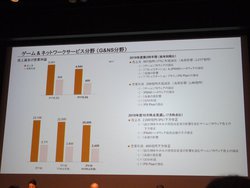

説明に当たったソニー(株)専務 CFO・十時裕樹氏は、まずゲーム&ネットワークサービス分野について詳細に言及。第二四半期業績は、売上高4,544億円。前年同期比17%減となり、これについてPlayStation4向けゲームソフトやハードウェアの減収、為替の悪影響によるものとした。ゲームソフトの減収について「前年同期は自社制作ソフト『MARVELスパイダーマン』の大ヒットがあったこと、Free-to-playタイトルの貢献が前年同期比で大きく減少したこと」と説明。営業利益は前年同期比256億円減の650億円で、これは減収の影響によるとした。

通期の売上高見通しは、前回7月時点より2,000億円下方修正して2兆円。営業利益は400億円下方修正し2,400億円とした。これについては、「自社制作のソフトウェア『The Last of Us Part II』の発売が、当初の2020年2月予定から同年5月に延期されたことにより、今年度業績への貢献がなくなったことで、営業利益見通しを引き下げた」とした。

通期営業利益見通しの昨年度実績からの変化についても言及。減益の3大要因は、自社制作ソフト販売減、Free-to-playタイトルの減速によるサードパーティのソフトウェア販売減、そして為替の悪化。PS4ハードウェアの台数減少はコスト低減により補い前年比で若干の増。PlayStation Plusをはじめとするネットワークサービスは、会員数が順調に伸長、大幅な増益となった。今年度の売上減少を踏まえ、マーケティングなど各種費用を前年度以下の水準まで押さえ込むが、次世代ゲーム機PlayStation5のハード・ソフトウェア開発費の増加によりオペレーション費用全体では増加の見通しとした。

さらに、ゲーム&ネットワークサービス分野の中長期戦略と施策の見通しについて、以下の4つの観点から説明した。

■自社IPと自社制作コンテンツの強化

自社IPと自社制作コンテンツがソニーの強みの柱。この強化により今年8月、『MARVELスパイダーマン』を手掛けた制作会社INSOMNIAC GAMESの買収を発表。自社制作体制をより一層強固なものとする。

■次世代機へのスムーズな移行

PlayStationプラットフォーム強化に向けた最重要項目であるPS5を、2020年末商戦期の発売と発表している。開発は計画通り推進中で、ソフト開発パートナーの開発も順調と認識。

■コンテンツ配信戦略

定額制クラウドゲームとして2014年にローンチしたPlayStation Nowは、コンテンツ配信戦略の強化に向け今月、グローバルでの戦略的価格体系、人気タイトルの期間限定追加などサービスを刷新。その後会員数も増加、今月で100万人超となった。会員数年平均成長率50%超の目標に向けた良い滑り出しに。これをフックにクラウドゲームサービスのポテンシャルを見極める。

■コストマネジメント施策

2015年米国で開始したストリーミング型テレビサービスPlayStation Vueは、その後の視聴スタイルの多様化や競争の激化などにより、事業環境の改善は見込にくいと判断、2020年1月末での終了を決定した。

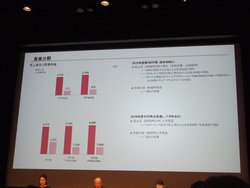

音楽分野については、売上高、営業利益が前年同期比で増えた。為替の悪影響やモバイルゲームの減収があったものの、音楽出版事業でのEMIの連結子会社化による効果、グローバルでのストリーミング売上げが増加していることによるものだという。通期の見通しは、売上高を200億円上方修正し8,500億円、営業利益を50億円上方修正し1400億円とし、「ストリーミング売上げが想定を上回っていることなどによる」と説明。音楽制作事業におけるストリーミング売上げは、前年同期比17%の成長となっている。

映画分野についても、売上高、営業利益が前年同期比で増えている。ソニーピクチャーズ エンターテインメント最大のヒット作『スパイダーマン・ファー・フロム・ホーム』の貢献や、メディアネットワークのポートフォリオ見直しの効果、インドでの収益改善などによる。通期の見通しは、年度内の公開作品数の減少が要因となり売上高を500億円下方修正し1兆300億円、だがメディアネットワークの収益性改善やコスト削減効果などにより営業利益は50億円上方修正し、700億円とした。

同分野におけるアニメ事業との協業についても説明。アニメ市場はソニーにとって重要な事業領域と位置付ける。ソニーピクチャーズ エンターテインメントで大手アニメ配給・配信のアニメーションプロダクションズを買収。ソニーグループ関連のアニメ配給関連の3社を統合するとした。これにより、数多くのアニメ作品を各社がそれぞれの市場での配信展開が可能になる。さらにソニーミュージック エンターテインメント傘下のアニプレックスが加わって、モバイルゲーム「Fate/Grand Order」を題材としたテレビアニメシリーズを先行独占配信するなど、この領域のさらなる強化を図り、「日本のアニメ業界の成長に貢献する」とした。

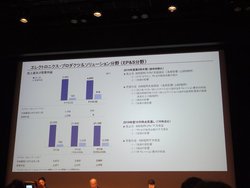

エレクトロニクス・プロダクツ&ソリューション分野では、スマートフォンやテレビの販売減や為替の悪影響により、売上高は前年同期比11%減った。しかしモバイルコミュニケーションでの構造改革効果、各事業のオペレーション費用の削減などにより、営業利益は249億円増の414億円に。通期見通しはテレビの販売見通しを下方修正して売上高500億円減の2兆1,100億円、営業利益は100億円減の1,110億円とした。

テレビ事業について十時氏は「テレビ市況の悪化に伴う市場の厳しい競争環境は継続し、販売台数は減少しているものの、大画面、高付加価値商品への集中と市場在庫コントロールにより平均販売価格を保っている」とし、事業環境は2020年度も同様とみて「製販オペレーションとコストコントロールを徹底する」と今後の取り組みを説明した。

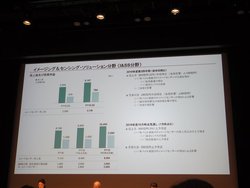

イメージング&センシング・ソリューション分野について。モバイル機器向けイメージセンサーの販売数増加と、製品ミックスの改善で売上高は前年同期比22%増の3,107億円となった。増収によって、営業利益は前年同期比285億円増の764億円と大幅伸長。双方とも同分野の四半期業績として過去最高となった。通期の見通しも売上高は500億円、営業利益は550億円上方修正。「例年下期は上期より需要が低く現時点でも慎重に売上高を見込んでいるが、生産設備はフル稼働、来年度の需要に向け戦略在庫を積む計画」と自信を見せた。

イメージセンサーの需要は来年度以降も伸長するとみて、長崎テクノロジーセンターの増設を決定。「ウェハーベースの生産能力を2020年度末までに月産13万枚とする計画に向け、各事業所のスペース効率を高めて月産13万8000枚に引き上げる。2021年度以降の需要増に向け、検討中だった長崎工場の増設棟投資を段階的に実行する」とした。

最後に資本政策の考え方にも触れ「今後は当四半期に実施したオリンパス株式売却のような、保有株式や事業資産の売却によるキャッシュフローについても原資に加え、網羅的に資金のアロケーションを示すことにした。戦略的M&Aや将来の成長に向けた設備投資、研究開発投資を優先しつつ、ROE、一株利益あたりの向上に向けた自己株式取得も検討していく」とした。

説明に当たったソニー(株)専務 CFO・十時裕樹氏は、まずゲーム&ネットワークサービス分野について詳細に言及。第二四半期業績は、売上高4,544億円。前年同期比17%減となり、これについてPlayStation4向けゲームソフトやハードウェアの減収、為替の悪影響によるものとした。ゲームソフトの減収について「前年同期は自社制作ソフト『MARVELスパイダーマン』の大ヒットがあったこと、Free-to-playタイトルの貢献が前年同期比で大きく減少したこと」と説明。営業利益は前年同期比256億円減の650億円で、これは減収の影響によるとした。

通期の売上高見通しは、前回7月時点より2,000億円下方修正して2兆円。営業利益は400億円下方修正し2,400億円とした。これについては、「自社制作のソフトウェア『The Last of Us Part II』の発売が、当初の2020年2月予定から同年5月に延期されたことにより、今年度業績への貢献がなくなったことで、営業利益見通しを引き下げた」とした。

通期営業利益見通しの昨年度実績からの変化についても言及。減益の3大要因は、自社制作ソフト販売減、Free-to-playタイトルの減速によるサードパーティのソフトウェア販売減、そして為替の悪化。PS4ハードウェアの台数減少はコスト低減により補い前年比で若干の増。PlayStation Plusをはじめとするネットワークサービスは、会員数が順調に伸長、大幅な増益となった。今年度の売上減少を踏まえ、マーケティングなど各種費用を前年度以下の水準まで押さえ込むが、次世代ゲーム機PlayStation5のハード・ソフトウェア開発費の増加によりオペレーション費用全体では増加の見通しとした。

さらに、ゲーム&ネットワークサービス分野の中長期戦略と施策の見通しについて、以下の4つの観点から説明した。

■自社IPと自社制作コンテンツの強化

自社IPと自社制作コンテンツがソニーの強みの柱。この強化により今年8月、『MARVELスパイダーマン』を手掛けた制作会社INSOMNIAC GAMESの買収を発表。自社制作体制をより一層強固なものとする。

■次世代機へのスムーズな移行

PlayStationプラットフォーム強化に向けた最重要項目であるPS5を、2020年末商戦期の発売と発表している。開発は計画通り推進中で、ソフト開発パートナーの開発も順調と認識。

■コンテンツ配信戦略

定額制クラウドゲームとして2014年にローンチしたPlayStation Nowは、コンテンツ配信戦略の強化に向け今月、グローバルでの戦略的価格体系、人気タイトルの期間限定追加などサービスを刷新。その後会員数も増加、今月で100万人超となった。会員数年平均成長率50%超の目標に向けた良い滑り出しに。これをフックにクラウドゲームサービスのポテンシャルを見極める。

■コストマネジメント施策

2015年米国で開始したストリーミング型テレビサービスPlayStation Vueは、その後の視聴スタイルの多様化や競争の激化などにより、事業環境の改善は見込にくいと判断、2020年1月末での終了を決定した。

音楽分野については、売上高、営業利益が前年同期比で増えた。為替の悪影響やモバイルゲームの減収があったものの、音楽出版事業でのEMIの連結子会社化による効果、グローバルでのストリーミング売上げが増加していることによるものだという。通期の見通しは、売上高を200億円上方修正し8,500億円、営業利益を50億円上方修正し1400億円とし、「ストリーミング売上げが想定を上回っていることなどによる」と説明。音楽制作事業におけるストリーミング売上げは、前年同期比17%の成長となっている。

映画分野についても、売上高、営業利益が前年同期比で増えている。ソニーピクチャーズ エンターテインメント最大のヒット作『スパイダーマン・ファー・フロム・ホーム』の貢献や、メディアネットワークのポートフォリオ見直しの効果、インドでの収益改善などによる。通期の見通しは、年度内の公開作品数の減少が要因となり売上高を500億円下方修正し1兆300億円、だがメディアネットワークの収益性改善やコスト削減効果などにより営業利益は50億円上方修正し、700億円とした。

同分野におけるアニメ事業との協業についても説明。アニメ市場はソニーにとって重要な事業領域と位置付ける。ソニーピクチャーズ エンターテインメントで大手アニメ配給・配信のアニメーションプロダクションズを買収。ソニーグループ関連のアニメ配給関連の3社を統合するとした。これにより、数多くのアニメ作品を各社がそれぞれの市場での配信展開が可能になる。さらにソニーミュージック エンターテインメント傘下のアニプレックスが加わって、モバイルゲーム「Fate/Grand Order」を題材としたテレビアニメシリーズを先行独占配信するなど、この領域のさらなる強化を図り、「日本のアニメ業界の成長に貢献する」とした。

エレクトロニクス・プロダクツ&ソリューション分野では、スマートフォンやテレビの販売減や為替の悪影響により、売上高は前年同期比11%減った。しかしモバイルコミュニケーションでの構造改革効果、各事業のオペレーション費用の削減などにより、営業利益は249億円増の414億円に。通期見通しはテレビの販売見通しを下方修正して売上高500億円減の2兆1,100億円、営業利益は100億円減の1,110億円とした。

テレビ事業について十時氏は「テレビ市況の悪化に伴う市場の厳しい競争環境は継続し、販売台数は減少しているものの、大画面、高付加価値商品への集中と市場在庫コントロールにより平均販売価格を保っている」とし、事業環境は2020年度も同様とみて「製販オペレーションとコストコントロールを徹底する」と今後の取り組みを説明した。

イメージング&センシング・ソリューション分野について。モバイル機器向けイメージセンサーの販売数増加と、製品ミックスの改善で売上高は前年同期比22%増の3,107億円となった。増収によって、営業利益は前年同期比285億円増の764億円と大幅伸長。双方とも同分野の四半期業績として過去最高となった。通期の見通しも売上高は500億円、営業利益は550億円上方修正。「例年下期は上期より需要が低く現時点でも慎重に売上高を見込んでいるが、生産設備はフル稼働、来年度の需要に向け戦略在庫を積む計画」と自信を見せた。

イメージセンサーの需要は来年度以降も伸長するとみて、長崎テクノロジーセンターの増設を決定。「ウェハーベースの生産能力を2020年度末までに月産13万枚とする計画に向け、各事業所のスペース効率を高めて月産13万8000枚に引き上げる。2021年度以降の需要増に向け、検討中だった長崎工場の増設棟投資を段階的に実行する」とした。

最後に資本政策の考え方にも触れ「今後は当四半期に実施したオリンパス株式売却のような、保有株式や事業資産の売却によるキャッシュフローについても原資に加え、網羅的に資金のアロケーションを示すことにした。戦略的M&Aや将来の成長に向けた設備投資、研究開発投資を優先しつつ、ROE、一株利益あたりの向上に向けた自己株式取得も検討していく」とした。