営業利益は過去最高の21年度3Qに迫る

ソニー、2023年度3Q業績は大幅な増収増益。売上高過去最高、営業利益も過去2番目

■音楽、映画、金融分野が大幅増収増益

ソニーグループは2023年度第3四半期業績説明会を開催し、代表執行役 社長COO 兼 CFO・十時裕樹氏、執行役員 経営企画管理(ゲーム&ネットワークサービス事業、音楽事業、映画事業、金融事業)、グループDE&I推進担当 金融事業・エンタテインメント領域補佐・松岡直美氏、執行役員 財務、IR担当・早川禎彦氏が説明を行った。

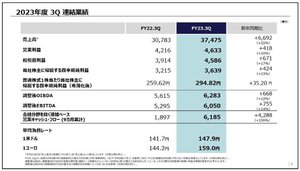

2023年度第3四半期の連結業績は、売上高が前年同期比6,692億円増(22%増)となる3兆7,475億円となり、四半期実績として過去最高を記録。営業利益も同418億円増(10%増)の4,633億円と、こちらも過去2番目。純利益は同424億円増(13%増)の3,639億円となり、大幅な増収増益となった。

2023年度第1-第3四半期連結業績では、売上高が前年同期比1兆6,063億円増(20%増)の9兆5,398億円、営業利益は同1,765億円減(15%減)の9,794億円、純利益は同827億円減(10%減)の7,816億円となる。

2023年度連結業績見通しは、売上高を前回予想(2023年11月)から1,000億円減の12兆3,000億円に、営業利益を同100億円増の1兆1,800億円に、純利益を同400億円増の9,200億円にそれぞれ修正した。

セグメント別に見ると、ゲーム&ネットワークサービス(G&NS)分野は、売上高はアドオンコンテンツを含むサードパーティ製ソフトの販売増加や為替の影響により、前年同期比16%増の1兆4,444億円となった。営業利益は為替の好影響はあったが、PS4のプロモーション等によるハードウェアの損失拡大、自社制作のゲームソフトウェアの販売減少の影響で同26%減の861億円となり、増収減益となった。

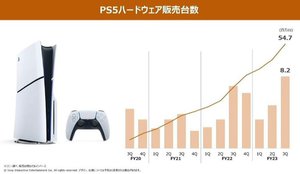

当四半期のPS5ハードウェアの販売台数は820万台を記録。年間2,500万台を前提とした販売目標には及ばなかったものの、四半期販売台数としては過去最高となり、累計販売台数も5,000万台を突破した。来年度以降の販売台数は緩やかな減少を見込んでいる。

音楽分野は、売上高は音楽制作および音楽出版における有料会員制ストリーミングサービスからの収入増加により16%増の4,221億円、営業利益は21%増の761億円と大幅な増収増益。ストリーミング市場の拡大により、リリースから一定期間を経過した音楽カタログの収益機会や資産としての価値が近年大きく上昇し、音楽事業の安定的な収益とシェア拡大に貢献する層の厚い基盤を確立している。

映画分野は、売上高は主に2023年度に劇場公開した作品のテレビ・動画配信サービス向けライセンス収入などにより10%増の3,663億円、営業利益は64%増の416億円の増収増益。エンタテインメント・テクノロジー&サービス(ET&S)分野は、売上高が2%減となる7,357億円、営業利益は5%減となる772億円。年末商戦はおおむね想定通りに推移し、懸念された北米市場も比較的順調な売上げとなり、中国市場はテレビが大きく落ち込むものの、デジカメは予想を上回る水準で推移したという。

イメージング&センシング・ソリューション(I&SS)分野は、モバイル向けイメージセンサーの増収により売上高は21%増の5,052億円、営業利益は149億円増の997億円となり、いずれも同分野の過去最高を記録した。金融分野は、ソニー生命の大幅増収により金融ビジネス収入が1,177%増となる3,117億円、営業利益は64%増の773億円と大幅な増収増益となった。

当年度の業績について十時氏は、「当四半期の連結営業利益が過去最高であった2021年第3四半期に迫る水準となったことで、現中期計画の総仕上げに向け、よいモメンタムをつくることができた」と見通しを示した。

来年度に向けた各分野の展望として、「G&SS分野では、拡大したPS5のインストールベースによるサードパーティソフトと、ネットワークサービスの緩やかな成長がファーストパーティソフトの減益を補い、営業利益は当年度から若干の増益となることを見込んでいる。映画分野では、ストライキの損益影響が来年度に最も顕著に現れるものの、クランチロールの成長やグローバルでの制作強化、コスト管理の徹底を進め、今年度を超える営業利益の水準を目指す」と訴えた。

さらにI&SS分野については「これまで推し進めてきたモバイルセンサーの大判化、高付加価値化に加え、スマートフォン市場の回復により緩やかな売上成長を見込んでいる。次期中期計画期間のイメージセンサーの設備投資については、既存生産設備と戦略在庫を最大限に活かすことで、現中期計画期間の7割から8割程度に抑えられるのではないかと想定している」と説明した。